家賃収入が老後の私的年金に!!

現在、何かと不安視されている年金。正直、公的年金の給付だけではゆとりある老後の生活を望むことは難しいとされています。定年からの20年間、安心できる生活を営むためには、私的年金作りが必要不可欠です。その中でも、マンション投資を選択した場合、完済後の家賃収入は、毎月、定期的に受給できる年金と考えることができ、マンションを所有している限り、給付がなくなるといったこともありません。

平均的なサラリーマンが受給でき平均年金給付額は22万〜24万、これに+αの収入をどのように確保するかが重要となります。

万一の際、残された家族のために

オーナーの方に万一のことがあった場合、購入時に加入する団体信用生命保険で残りのローンを完済することができ、住宅ローンのない状態で遺族へマンションが相続されます。

つまり、マンションという資産に加えて永続的に家賃収入を残すことができます。

残された遺族の方には、売却して換金する、売却せずに安定した家賃収入を毎月得るなど、対応力に優れた選択肢のある資産となるでしょう。

何もしなければ戻ってこない税金

マンション投資を始めることで不動産収入が生まれます。いわゆる不動産所得です。

そして、マンション投資の必要経費として認められるものには、減価償却費・ローン金利・租税公課・登記費用・管理費などがあります。その結果、不動産所得より経費のほうが上回って、赤字となることがあります。これを、現在の所得と損益通算することにより、確定申告で所得税の還付を受け取ることができるのです。(所得税法69条)

もちろん住民税も同じように減額されます。国民健康保険の場合には保険料が住民税に連動しますので保険料節約になるケースもあります。

インフレでも目減りのない資産形成

例えば将来的にインフレが起こった場合、銀行や郵便局に預けている預貯金は相対的に価値が下がっていきますが、不動産は通貨ではないので、インフレになってもその資産価値自体が下がるわけではありません。それどころか、土地の値段や毎月の賃料はインフレとともに上昇する傾向にあるため、マンションの資産価値は上昇すると考えられます。

インフレ時に価値の低下する預貯金の一部を、このような形で運用しておくことで、インフレリスクへの対策となるでしょう。

お金がかかるというイメージを持っていませんか?

マンション投資には、多額の資金が必要になるのでは・・・と思われることが多いのですが、実際には少ない自己資金で始められる方がほとんどです。また月々のローンの返済の大半は家賃収入で返済できるので、知らぬ間に自己資産が形成できます。ですから、サラリーマンや公務員の方が多く始めているというのが現状です。また、購入後の手間がかからないという点も人気の一つです。

5%〜6%の高い利回り

時代は低金利が主流となり、日銀の量的緩和が解除されたといってもまだまだ普通預金は0.1%前後、定期預金も1%もいかないという現状です。

株式市場も上向いてはいますが、元本割れというリスクは消えるものではありません。もちろん、うまくいけばかなりの利益を上げることは可能ですが、それなりに大きなリスクを背負わなければならないのは当然です。

これに対し、都市部の単身者向けマンション投資における利回りは5%〜6%と高い水準を保っています。しかも、最近の新築ワンルームマンションは、都心の近く、しかも駅前という好立地が大半です。つまり、空室リスクは極めて小さくなっているのが現状です。

中・長期的視野で資産形成を考えた場合、銀行の利息より、マンション投資の家賃収入を利息と捉えるほうが大きなメリットがあると考えられます。

| 金利比較表 | |||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||

*金利は2006年8月1日付け |

現金で待つよりマンションの方がお得!!

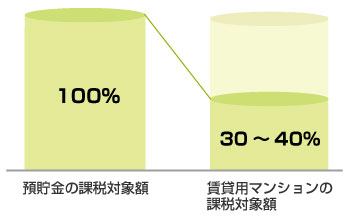

相続税の金額を決める際には、預貯金などはその金額どおりに評価され、また、株などの有価証券は、時価で計算されます。しかし、賃貸マンションの場合は、土地・建物をもとに評価額が算出され、この評価額により課税されるため、現金などの預貯金に比べ有利な条件にあります。その評価額は建物部分の50%、土地部分は公示価格の80%程度で評価されます。さらに、第三者に建物を賃貸している場合、さらに30%程度の控除が可能になります。これにより、最終的には現金で持つより60%〜70%お得になって行きます。(例.2000万のマンションに対する相続税の対象となる評価額は800万程度の評価額になります。)

相続税・課税対象額比較図 |

|